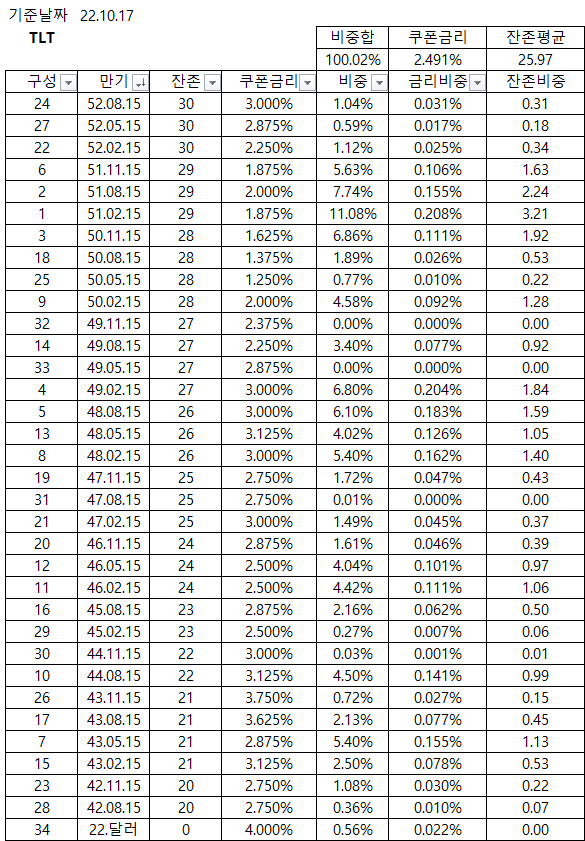

TLT 구성 채권 목록

현재 구성 채권들을 보면 30년 ~ 20년 채권으로 구성되어 있습니다.

단순 계산한 평균 만기는(≠듀레이션) 25.97년으로 전과 비슷합니다.

30년 만기 매수에서 20년 만기가 되면 매도 후 다시 신규 채권을 매입하는 구조라는 걸 확인할 수 있습니다.

저번과 비교해서 채권들의 롤오버(20년물 매도 → 30년물 매수)가 있었음을 확인할 수 있습니다.

미국 채권 일드 커브

현재 TLT의 가격은 낮은 30년 금리에 사서, 높은 20년 금리에 파는 구조로 반영돼 있다고 볼 수 있습니다.

채권 롤링 효과를 생각한다면 TLT는 장기 보유에 유리한 구조는 아니라고 생각합니다.

선물 거래를 예시로 들자면 롤오버 과정에서 콘탱고 상태라고 생각하면 될 거 같습니다.

정리하면

여기서 TLT의 가격이 오르기 위해서는

1. 한 달 전과 지금의 반대로 채권 시장의 자체적인 수익률이 낮아져야 합니다.

2. 20년물의 금리가 올라야 합니다. + 30년물의 금리가 내려야 합니다.

= 채권 일드 커브의 인버전 (투기적 관점)

3. 장기적으로 보유에 적합한 구조가 되기 위해선 2. 와 반대의 현상이 발생해야 합니다.

= 채권 일드 커브의 정상화 = TLT의 단기적 하락이 동반됨

저번 분석에 말한 것과 마찬가지로 인플레이션 압력이란 근본적 문제가 해결되지 않는 한

채권 금리의 전반적 인하는 힘들 거라고 생각합니다.

굳이 매수를 해야 한다면 일드 커브가 정상적으로 형성되어 있는

20년 롱 / 10년 숏 구조의 채권 ETF를(혹은 단기 구간 채권) 매수하는 게 좋을 거 같습니다.

'자산군 > 채권' 카테고리의 다른 글

| 금리 인상 시대의 채권 ETF (0) | 2022.08.23 |

|---|---|

| 하이일드 스프레드의 명목채 수익률 역산 (0) | 2022.08.05 |

| 22.07.15 TLT 분석(미국 장기 채권 ETF) (0) | 2022.07.16 |

댓글